Rapport à la Commission des Femmes : Comprendre les Mécanismes de Financement des Projets d’Entreprise, la Responsabilité ESG et les Implications Fiscales

J’aimerais exprimer toute ma reconnaissance envers Madame Sylvie Malécot pour son intervention précieuse lors de nos discussions. Son expertise approfondie dans le domaine de la finance institutionnelle et sa générosité à partager ce savoir sont particulièrement appréciées.

Je vous encourage également à découvrir Z4Fi, « ZePlace for Finance« , une initiative remarquable de Madame Malécot. Cette plateforme, dédiée à la finance institutionnelle, offre un accès à des recherches et études de premier plan, des textes réglementaires clés et une sélection de livres sur divers sujets financiers. De plus, elle propose un espace interactif où les membres peuvent partager leurs points de vue, développer des idées et se connecter avec d’autres professionnels du domaine. La plateforme s’adresse à tous les acteurs du secteur financier, des investisseurs institutionnels aux nouveaux venus. Z4Fi est un espace précieux pour naviguer dans le monde complexe de la finance institutionnelle, favorisant l’échange d’informations et la diffusion des meilleures pratiques.Si la finance institutionnelle vous intéresse, n’hésitez pas à me contacter pour explorer plus en détail la plateforme d’informations pilotée par Madame Malécot. C’est une source riche en informations pour tous ceux qui souhaitent comprendre les complexités de la finance institutionnelle. Je tiens à remercier encore une fois Madame Malécot pour son apport exceptionnel à notre travail. Sa passion pour la transmission des connaissances est une réelle source d’inspiration pour nous tous.

Le présent document, vise à fournir une compréhension approfondie des mécanismes de financement des projets d’entreprise, des sources de ces fonds, du rôle crucial des levées de fonds et des implications fiscales et comptables de ces opérations. Nous explorons également l’importance croissante des critères environnementaux, sociaux et de gouvernance (ESG) dans la finance d’entreprise.

Etait présent(e)s à cette commission :

- Corinne Meynier

- Carole Malbrancq

- Cyrille Viale

- Françis Weill

- Henri-Michel Rozemblum

- Laurent Garcia

- Madi Seydi

- Nancy Bramble

- Sylvie Matz

- Sylvie Malecot

- Stephanie Gratien

- Teresa Colombi

- Valeria Cola

Merci pour votre participation et votre présence !

🚀 L’entrepreneuriat féminin : Défis et Perspectives

L’accès au financement est un défi majeur pour les femmes entrepreneurs dans de nombreuses régions du monde. 🌍 Cela ne signifie pas qu’elles n’osent pas demander des financements. Au contraire, beaucoup sont proactives dans leur recherche de financement, mais rencontrent des obstacles systémiques. 🚧

📊 Les chiffres parlent

Une étude de 2020 menée par la Banque Mondiale 🏦 a révélé que les femmes entrepreneurs sont aussi susceptibles que les hommes d’appliquer pour des prêts, mais elles sont moins susceptibles de recevoir l’approbation. De plus, quand elles obtiennent un prêt, c’est souvent pour un montant inférieur et à des taux d’intérêt plus élevés. 💸

🔍 Pourquoi ces disparités ?

Ces disparités peuvent être dues à un certain nombre de facteurs, dont la discrimination de genre, un manque de collatéraux, et le fait que les femmes sont souvent concentrées dans des secteurs perçus comme étant plus risqués. 😥

💪 Les femmes et le retour sur investissement

Ironiquement, les données démontrent que les startups avec une présence féminine notable offrent un meilleur rendement sur investissement. Les entreprises avec des équipes mixtes génèrent un rendement sur investissement supérieur de 30% lorsqu’elles sont vendues ou introduites en bourse. 📈

👥 Le rôle du genre dans les biais d’investissement

Les stéréotypes de genre peuvent distordre la manière dont les investisseurs évaluent les entrepreneurs et les opportunités d’investissement. Cela favorise les hommes et laisse de côté des opportunités d’investissement dans des domaines perçus comme féminins, tels que la santé ou l’éducation. 💔

🚀 Vers un investissement plus équitable

Pour contrer ces biais, il est essentiel de reconnaître leur existence et de mettre en place des stratégies actives pour les réduire. Cela implique une remise en question de l’ensemble du processus d’investissement. 🌈 Par exemple, promouvoir la diversité des modèles de rôle au sein de l’équipe d’investissement, adopter une approche d’évaluation anonyme, et assurer une représentation équitable des genres lors des entretiens et des échanges peuvent contribuer à rendre le processus d’investissement plus inclusif. Des initiatives plus larges, telles que l’embauche de davantage de femmes dans le secteur de l’investissement et l’établissement d’objectifs clairs en matière de diversité, peuvent également aider à transformer l’écosystème. Nous ne pouvons que saluer les actions de Sista qui font bouger els lignes.

🎯 Progrès en cours

Les attitudes à l’égard du financement des entreprises dirigées par des femmes sont en train de changer. De plus en plus, les investisseurs et les institutions financières reconnaissent le potentiel économique des entreprises dirigées par des femmes et mettent en place des initiatives pour soutenir le financement des femmes entrepreneurs. 💪💼

Il est crucial de continuer à soutenir ces efforts et de travailler à éliminer les obstacles systémiques qui entravent l’accès des femmes entrepreneurs au financement.

Les institutions, y compris les banques, les sociétés de capital-risque, les fonds de private equity et les sociétés d’investissement, jouent un rôle clé dans les levées de fonds, notamment pour les entreprises en phase de démarrage et de croissance.

🏦🌱 Les Origines et Fonctionnements des Sources de Financements

Avant de plonger dans la complexité des mécanismes de financement, il est crucial de comprendre les origines des sources de financements et comment elles fonctionnent. En établissant ces bases, nous vous fournirons les outils pour naviguer dans le monde complexe du financement entrepreneurial. Que vous soyez un entrepreneur en quête de financement, un investisseur cherchant à comprendre les mécanismes de financement, ou simplement une personne curieuse, ce chapitre est pour vous. 📚

🔄 Comment fonctionne le processus de financement ?

- Prise de contact et évaluation : L’entreprise qui cherche à lever des fonds prend contact avec plusieurs institutions pour discuter de ses besoins en financement. L’institution évalue l’entreprise sur divers critères : modèle d’affaires, rentabilité, marché, etc. 🕵️♀️

- Négociation des termes : Si l’institution décide d’investir dans l’entreprise, elle négociera les termes de l’investissement, incluant le montant de l’investissement, la valorisation de l’entreprise, la structure de l’investissement, et d’autres termes. 💼

- Formalisation de l’accord : Une fois les termes négociés, un accord d’investissement sera rédigé et signé par les deux parties. Cet accord détaille les termes de l’investissement et les obligations de chaque partie. 📝

- Transfert des fonds : Une fois l’accord signé, l’institution transférera les fonds à l’entreprise. Ces fonds sont généralement utilisés pour le développement de l’entreprise. 💰

- Suivi de l’investissement : Après l’investissement, l’institution continuera à suivre l’entreprise et à fournir des conseils et un soutien. 👥 Cela peut inclure des sièges au conseil d’administration et une aide dans la planification stratégique. Il convient de noter que le processus de levée de fonds peut être très concurrentiel, surtout pour les entreprises prometteuses. Les entreprises devront souvent contacter et négocier avec plusieurs institutions avant de trouver le bon partenaire d’investissement. Par ailleurs, la participation d’institutions réputées peut aider à attirer d’autres investisseurs.

🔍 Comprendre les différents types d’institutions financières

- Banques : Les banques prêtent de l’argent aux entreprises sous forme de prêts commerciaux, qui doivent être remboursés avec intérêt. Elles évaluent le risque de crédit d’une entreprise avant d’approuver un prêt. 💳 En général, les banques nécessitent des garanties pour le prêt, qui peuvent être saisies si l’entreprise ne rembourse pas le prêt.

- Sociétés de capital-risque (Venture Capital, VC) : Les sociétés de capital-risque investissent dans les entreprises en phase de démarrage et de croissance en échange d’une participation dans l’entreprise. Elles prennent des risques significatifs, mais elles peuvent réaliser des rendements élevés si une entreprise réussit. 🚀 Les sociétés de capital-risque apportent souvent leur expertise et leurs réseaux à l’entreprise pour l’aider à réussir.

- Fonds de Private Equity (PE) : Les fonds de private equity investissent généralement dans des entreprises matures. Ils cherchent à acquérir une participation majoritaire dans ces entreprises, souvent avec l’intention de les revendre pour réaliser un profit. 📈 Les fonds de private equity utilisent souvent un mélange de capitaux propres et de dettes pour financer leurs acquisitions.

- Sociétés d’investissement : Les sociétés d’investissement, investissent dans un large éventail d’actifs financiers, y compris les actions et les obligations d’entreprises. Elles peuvent participer à des levées de fonds en achetant des actions ou des obligations émises par l’entreprise. Les sociétés d’investissement sont régies par un ensemble de règles et de réglementations qui déterminent dans quel type d’actifs elles peuvent investir et comment elles doivent être structurées.

Chaque type d’institution a ses propres critères d’investissement, ses propres niveaux de risque et de rendement, et son propre processus d’investissement. Par conséquent, les entreprises qui cherchent à lever des fonds devront comprendre les attentes et les exigences de chaque type d’institution et adapter leur proposition en conséquence.

« Les investisseurs évaluent non seulement les aspects financiers d’une entreprise, mais aussi sa vision, son équipe dirigeante et sa capacité à s’adapter aux changements du marché. »

L’argent que les institutions d’investissement utilisent pour financer les entreprises provient de diverses sources, en fonction du type d’institution. Voici quelques exemples :

- Banques 🏦: Les banques reçoivent des dépôts des particuliers et des entreprises. Elles utilisent ces dépôts pour prêter de l’argent aux entreprises et aux particuliers, en gagnant de l’argent grâce à la différence entre les taux d’intérêt qu’elles paient aux déposants et ceux qu’elles perçoivent sur les prêts.

- Sociétés de capital-risque (Venture Capital, VC) 💼: Les sociétés de capital-risque recueillent des fonds auprès d’investisseurs institutionnels et privés, comme les fonds de pension, les fonds d’assurance, les fondations, les universités et les particuliers fortunés. Ces fonds sont regroupés dans un fonds de capital-risque qui est ensuite utilisé pour investir dans des entreprises en phase de démarrage et de croissance.

- Fonds de private equity (PE) 💰: De même, les fonds de private equity recueillent des capitaux auprès d’investisseurs institutionnels et privés. Ils utilisent ces fonds pour investir dans des entreprises plus matures, souvent avec l’intention de les restructurer et de les revendre à profit.

- Fonds de pension 💼: Les fonds de pension recueillent des cotisations des employeurs et des employés, qu’ils investissent ensuite dans divers actifs, y compris les actions et les obligations d’entreprises, dans le but de générer un rendement qui permettra de payer les pensions futures.

- Fonds souverains 🌍: Les fonds souverains sont des fonds d’investissement détenus par les gouvernements nationaux. Ils sont financés par les revenus de l’État, qui peuvent provenir de sources telles que les excédents commerciaux, les revenus de l’exploitation des ressources naturelles, les recettes fiscales, etc.

- Sociétés d’assurance 🏢: Les sociétés d’assurance collectent des primes auprès de leurs assurés. Elles investissent une partie de ces primes dans divers actifs pour générer un rendement et pour pouvoir payer les futures réclamations.

Il est important de noter que chaque institution a des exigences différentes en matière de rendement sur investissement, de risque, de durée d’investissement et d’autres facteurs, en fonction de la source de ses fonds et de ses obligations envers ses investisseurs ou cotisants.

L’argent investi par des institutions comme les sociétés d’assurance et les fonds de pension peut effectivement provenir des cotisations versées par les détenteurs de contrats d’assurance-vie ou de plans d’épargne retraite (PER).

Assurances-vie 🌱: Les contrats d’assurance-vie sont une forme d’épargne où l’assuré verse des primes à une compagnie d’assurance qui, en retour, s’engage à verser un certain montant à l’assuré ou à ses bénéficiaires à une date future ou en cas d’événement spécifique. Les compagnies d’assurance investissent une partie de ces primes dans divers actifs (actions, obligations, immobilier, etc.) afin de générer un rendement qui leur permet de remplir leurs obligations futures envers les assurés.

Plans d’épargne retraite (PER) 💼: Les PER sont des dispositifs qui permettent aux individus de se constituer une épargne en vue de leur retraite, tout en bénéficiant d’avantages fiscaux. Les cotisations versées sur un PER sont investies par l’organisme gestionnaire du plan (qui peut être une banque, une compagnie d’assurance, ou un autre type d’institution financière) dans divers actifs, avec l’objectif de générer un rendement sur le long terme.

Dans les deux cas, l’argent des cotisants est utilisé pour investir dans divers actifs, ce qui peut inclure des investissements directs dans des entreprises (par exemple, en achetant des actions sur le marché boursier) ou des investissements dans des fonds de capital-risque ou de private equity, qui investissent ensuite dans des entreprises.

Les sociétés de private equity, aussi connues sous le nom de sociétés de capital-investissement, sont des entités qui investissent dans des sociétés qui ne sont pas cotées en bourse, c’est-à-dire des sociétés privées. Voici comment elles fonctionnent généralement :

- Levée de fonds 💸: Les sociétés de private equity collectent des capitaux auprès d’investisseurs institutionnels tels que les fonds de pension, les compagnies d’assurance, les fondations, les familles fortunées, et parfois même des particuliers fortunés. Cet argent est regroupé dans un fonds de private equity, qui est utilisé pour investir dans des sociétés privées.

- Sélection des investissements 🔎: Les sociétés de private equity recherchent des entreprises qui ont le potentiel de générer un rendement significatif sur l’investissement. Elles peuvent se spécialiser dans des secteurs ou des marchés spécifiques, ou avoir une approche plus généraliste. Les critères de sélection peuvent varier, mais ils incluent souvent le potentiel de croissance, la qualité de l’équipe de direction, la position sur le marché, et la capacité de l’entreprise à générer des flux de trésorerie.

- Acquisition et contrôle 👥: Une fois qu’une entreprise a été sélectionnée pour l’investissement, la société de private equity va généralement acquérir une participation majoritaire, bien que parfois elle puisse se contenter d’une participation minoritaire avec certains droits de contrôle. L’objectif est d’avoir une influence significative sur la gestion et la stratégie de l’entreprise.

- Création de valeur 📈: Une fois qu’elle a investi dans une entreprise, la société de private equity travaille généralement en étroite collaboration avec l’équipe de direction pour améliorer les performances et augmenter la valeur de l’entreprise. Cela peut impliquer des changements stratégiques, opérationnels, financiers, ou de gouvernance.

- Sortie 🚪: Enfin, après une période généralement de 5 à 7 ans (mais cela peut varier), la société de private equity cherche à « sortir » de l’investissement, c’est-à-dire à vendresa participation dans l’entreprise. Cela peut être réalisé par le biais d’une vente à une autre entreprise (vente stratégique), d’une vente à une autre société de private equity (vente secondaire), d’une introduction en bourse (IPO), ou d’un rachat par la direction de l’entreprise (MBO).

- Distribution des bénéfices 💰: Après la sortie, les bénéfices de la vente sont distribués aux investisseurs dans le fonds de private equity, après déduction des frais de gestion et de la « carried interest » (part des bénéfices qui revient à l’équipe de gestion du fonds).

Il est important de noter que le private equity est un type d’investissement à risque et à long terme, et qu’il n’est pas approprié pour tous les types d’investisseurs ou d’entreprises.

Les sociétés de private equity (capital-investissement) lèvent leurs fonds auprès d’un éventail d’investisseurs, souvent appelés investisseurs limités (Limited Partners ou LPs). Ces sources de fonds peuvent inclure :

- Fonds de pension 💼: Ce sont des plans d’investissement qui recueillent des cotisations des employés et des employeurs pour fournir des pensions de retraite aux employés. Ils disposent généralement d’énormes sommes d’argent à investir et sont souvent l’un des plus grands contributeurs aux fonds de private equity.

- Compagnies d’assurance 🏢: Les compagnies d’assurance ont également d’importants portefeuilles d’investissement qu’elles doivent gérer afin de pouvoir payer les futures réclamations. Une partie de ce portefeuille peut être investie dans des fonds de private equity.

- Fonds souverains 🌍: Il s’agit de fonds d’investissement détenus par un gouvernement national. Les fonds souverains sont généralement financés par les revenus de l’État, qui peuvent provenir de sources telles que les excédents commerciaux, les revenus de l’exploitation des ressources naturelles, les recettes fiscales, etc.

- Fondations et dotations 💡: Les fondations philanthropiques et les dotations universitaires ont également des portefeuilles d’investissement qu’elles utilisent pour générer des rendements qui soutiennent leurs activités. Une partie de ces portefeuilles peut être investie dans des fonds de private equity.

- Family offices 👪: Ces entités gèrent les fortunes de familles très riches et peuvent investir une partie de cette fortune dans des fonds de private equity.

- Particuliers fortunés 💰: Certains particuliers fortunés peuvent également investir directement dans des fonds de private equity.

Une fois les fonds levés, la société de private equity utilise cet argent pour investir dans des entreprises privées, avec l’objectif de les faire croître et de les vendre plus tard à profit.

A quel moment doit-on chercher des investissements et pourquoi ? 🤔💼💰

Une entreprise peut chercher à lever des fonds à divers moments de son cycle de vie, en fonction de ses besoins et de ses objectifs. Voici quelques-uns des moments clés où une entreprise pourrait chercher à obtenir des investissements :

- Phase de démarrage : Au tout début, une entreprise peut chercher à obtenir un financement de démarrage ou de « seed » pour couvrir les frais initiaux tels que le développement de produits, la location d’un bureau, le recrutement d’une équipe, etc. À ce stade, le financement peut provenir de sources comme des investisseurs providentiels, des fonds de capital-risque spécialisés dans les phases de démarrage, et même des amis et de la famille. 🌱🚀💸

- Phase de croissance : Une fois que l’entreprise a un produit ou un service viable sur le marché et commence à voir une croissance, elle peut chercher à lever des fonds pour accélérer cette croissance. Cela peut inclure l’expansion sur de nouveaux marchés, le recrutement de plus d’employés, ou l’augmentation de la production. À ce stade, le financement peut venir de sociétés de capital-risque, de fonds de private equity, et même d’introductions en bourse. 📈🚀💼

- Phase de maturité : Même une entreprise mature peut chercher à lever des fonds pour des raisons telles que l’acquisition d’autres entreprises, la recherche et le développement de nouveaux produits, ou la gestion de difficultés financières temporaires. 💼🔍💡

Quant à savoir pourquoi une entreprise chercherait à lever des fonds, il y a plusieurs raisons possibles :

- Accélérer la croissance : Avec plus de capital, une entreprise peut investir dans des initiatives qui favorisent la croissance, comme l’embauche de plus de personnel, le marketing et la publicité, l’expansion sur de nouveaux marchés, etc. 🚀💼📈

- Amortir les risques : En ayant plus de capital à sa disposition, une entreprise peut mieux gérer les risques associés à l’incertitude économique, aux fluctuations du marché, et à d’autres défis. ⚖️🌍💰

- Valoriser l’entreprise : L’apport de capitaux extérieurs peut augmenter la valorisation d’une entreprise, ce qui peut être bénéfique pour les propriétaires et les investisseurs existants. 💰🏢💎

- Bénéficier de l’expertise et du réseau des investisseurs : Les investisseurs, en particulier les sociétés de capital-risque et les fonds de private equity, peuvent souvent fournir des conseils précieux, ainsi qu’un accès à un réseau d’autres entrepreneurs, partenaires potentiels et clients. 🤝💡🌐

Cependant, il est important de noter que la levée de fonds implique généralement de céder une part de l’entreprise, ce qui peut diluer la participation des propriétaires existants. De plus, cela peut également entraîner des exigences supplémentaires en matière de reporting et de gouvernance. Par conséquent, une entreprise devrait peser soigneusement les avantages et les inconvénients avant de décider de lever des fonds. ⚖️💼💭

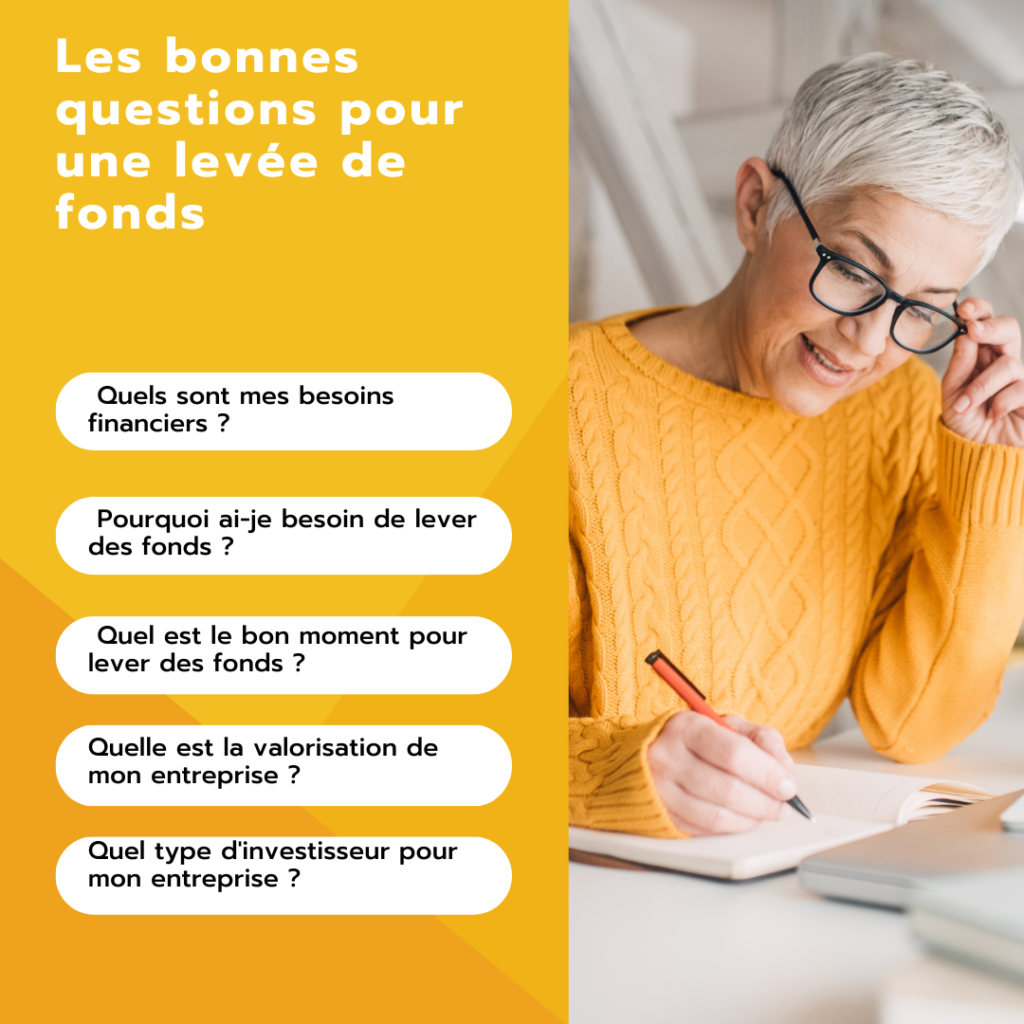

Quelles sont les bonnes questions à se poser pour faire une levée de fonds ? 🤔💼💡

La levée de fonds est une étape importante dans le développement d’une entreprise et nécessite une préparation minutieuse. Voici quelques questions clés que vous devriez vous poser avant de commencer ce processus :

- Quels sont mes besoins financiers ? 💸💼💰

- Il est important de déterminer combien d’argent vous devez lever pour atteindre vos objectifs. Cela nécessite une compréhension claire de votre plan d’affaires et de votre stratégie de croissance.

- Pourquoi ai-je besoin de lever des fonds ? 💼💭💡

- Comprenez clairement et communiquez pourquoi vous avez besoin de financement. Est-ce pour la R&D, l’expansion du marché, l’embauche de talents supplémentaires, ou quelque chose d’autre ?

- Quel est le bon moment pour lever des fonds ? 🕒🌟📅

- La levée de fonds peut être une distraction par rapport à la gestion quotidienne de votre entreprise. Avez-vous suffisamment de traction ou de preuves que votre produit ou service a un marché ?

- Quelle est la valorisation de mon entreprise ? 💰🏢💼

- C’est une partie délicate de la levée de fonds. Une valorisation trop élevée peut effrayer les investisseurs, mais une valorisation trop basse peut diluer excessivement votre participation.

- Quel type d’investisseur est le plus approprié pour mon entreprise ? 💼🔍🤝

- Tous les investisseurs ne conviennent pas à toutes les entreprises. Recherchez-vous un investisseur providentiel, un fonds de capital-risque, un fonds de private equity, une dette bancaire, ou un autre type de financement ?

- Que suis-je prêt à céder en échange du financement ? 💼🤝🔄

- Êtes-vous prêt à céder une part de votre entreprise ? Êtes-vous prêt à céder une certaine forme de contrôle ou à accepter certaines conditions ?

- Quel est mon plan si la levée de fonds échoue ? 💼🔁❌

- Avez-vous un plan B si vous n’arrivez pas à lever les fonds nécessaires ? Avez-vous d’autres sources de financement potentielles ?

- Comment vais-je utiliser les fonds levés pour faire croître l’entreprise ? 💼🚀📈

- Les investisseurs voudront savoir comment leur argent sera utilisé. Avez-vous un plan détaillé pour utiliser ces fonds de manière efficace ?

- Quelle est ma stratégie de sortie ? 🏢💰📉

- Les investisseurs voudront voir un retour sur leur investissement. Cela se produit généralement lors d’un événement de sortie, comme une introduction en bourse ou une acquisition. Quel est votre plan pour cela ?

- Comment communiquerai-je avec mes investisseurs après la levée de fonds ? 💼📊📲

- Êtes-vous prête à consacrer du temps à informer vos investisseurs de l’évolution de votre entreprise ?

En répondant à ces questions, vous serez mieux préparé pour le processus de levée de fonds et vous augmenterez vos chances de succès. 📝💼🚀

Dans un avenir proche, nous allons avoir de grands changements dans notre comptabilité. Comment cela va se traduire sur nos sociétés ? 📈🌍📊

La comptabilité ESG (Environnementale, Sociale et de Gouvernance) et la transition douce vont jouer un rôle essentiel dans l’évolution des pratiques comptables et dans la façon dont les entreprises sont évaluées et perçues. Voici quelques impacts potentiels :

- Intégration des critères ESG : Les entreprises devront prendre en compte les facteurs environnementaux, sociaux et de gouvernance dans leurs processus comptables. Cela signifie qu’elles devront mesurer, rapporter et évaluer leur performance non seulement en termes financiers, mais aussi en termes de leur impact sur l’environnement, la société et leur gouvernance interne. Les rapports de durabilité et les indicateurs ESG deviendront des éléments importants de la comptabilité.

- Nouvelles méthodes de valorisation : Les entreprises qui parviennent à intégrer efficacement les aspects ESG dans leurs opérations et qui obtiennent de bons résultats sur ces critères seront potentiellement mieux valorisées par les investisseurs. La valeur d’une entreprise ne sera plus seulement mesurée par ses performances financières, mais aussi par sa durabilité, sa responsabilité sociale et sa gouvernance. Les entreprises qui se concentrent sur la durabilité et l’impact positif auront un avantage concurrentiel.

- Pression des parties prenantes : Les parties prenantes, y compris les investisseurs, les clients, les employés et la société en général, vont demander de plus en plus de transparence et d’engagement en matière d’ESG. Les entreprises devront répondre à ces attentes en intégrant ces considérations dans leur comptabilité et en démontrant leur engagement envers des pratiques durables et responsables.

- Adaptation aux réglementations : Les réglementations liées à la comptabilité ESG vont se renforcer et évoluer. Les entreprises devront se conformer à ces nouvelles réglementations et intégrer les exigences ESG dans leurs rapports financiers. Cela exigera une plus grande rigueur et une meilleure collecte de données pour mesurer et rapporter les performances ESG.

- Nouvelles opportunités économiques : La transition vers une économie plus durable et à faible émission de carbone va créer de nouvelles opportunités économiques. Les entreprises qui adoptent des pratiques ESG avancées et qui se positionnent comme des leaders dans la transition énergétique pourraient bénéficier de financements, de partenariats et d’une demande accrue de la part des consommateurs.

En somme, les changements dans notre comptabilité vers une approche ESG et une transition douce reflètent une évolution vers une meilleure intégration des considérations environnementales, sociales et de gouvernance dans notre économie. Cela offre de nouvelles perspectives pour les entreprises qui s’engagent dans une gestion responsable et durable, tout en répondant aux attentes croissantes des parties prenantes. 🌱📈🌍

L’écologie politique semble, pour certains, punitive. 😕💰

L’idée que l’écologie politique est punitive est un sujet de débat et dépend largement de la perspective de chaque individu. 🌍🤔

Pour certains, la mise en œuvre de politiques environnementales peut sembler punitive car elles peuvent imposer des coûts supplémentaires aux entreprises et aux individus. Par exemple, une taxe sur le carbone peut augmenter le coût de certains biens et services, ou les réglementations environnementales peuvent imposer des coûts aux entreprises qui doivent se conformer. 💸💼

Cependant, de nombreux écologistes politiques soutiendraient que ces politiques ne sont pas punitives, mais plutôt une manière de rendre compte des coûts réels des activités humaines sur l’environnement – coûts qui sont souvent externalisés et ne sont pas pris en compte dans le système économique actuel. ♻️💡

De plus, beaucoup insistent sur le fait que les politiques environnementales peuvent aussi créer de nombreuses opportunités. Par exemple, l’investissement dans les énergies renouvelables peut stimuler l’économie et créer des emplois, tandis que la réduction de la pollution peut améliorer la santé publique et réduire les coûts de soins de santé. 🌿🌱💼

Il est aussi important de souligner que beaucoup d’approches politiques écologiques cherchent à mettre en place des mesures d’accompagnement pour minimiser l’impact sur les populations les plus vulnérables, comme des exemptions de taxe pour les ménages à faible revenu ou des aides à la transition pour les industries lourdement touchées. 👥🏢🌍

En fin de compte, le caractère punitif ou non de l’écologie politique dépend en grande partie de la manière dont les politiques sont conçues et mises en œuvre, ainsi que de la perspective de chaque individu sur le rapport entre économie et environnement. 🤝💚

Si cela vous intéresse, je vous invite à nous rejoindre dans la Commission Eurocloud Écoresponsabilité, animée par Xavier Poisson. 🌿🌍🤝

Contactez notre secrétaire général Henri-Michel Rozemblum

En conclusion, il est essentiel de souligner que le financement est un pilier majeur de toute entreprise. Pour les femmes entrepreneures, le parcours peut être semé d’embûches dues à des stéréotypes de genre et à des biais institutionnels. Toutefois, n’oubliez pas que votre contribution est précieuse et nécessaire au développement économique et social de notre société. Nous avons besoin de votre perspective, de votre détermination et de votre créativité pour stimuler l’innovation et le progrès. 💪💼💡

Il est également crucial de comprendre que demander des financements n’est pas un signe de faiblesse, mais plutôt un acte d’empowerment. En cherchant activement à financer vos idées, vous prenez le contrôle de votre destin d’entrepreneure et vous démontrez votre détermination à faire avancer votre vision. 💡💰💪

Si vous êtes une femme entrepreneure et que vous hésitez encore à chercher des financements, nous vous encourageons vivement à franchir le pas. Les ressources, les réseaux et l’assistance sont disponibles pour vous aider à naviguer dans ce processus. 🚀🌟🤝

Nous vous invitons également à nous rejoindre au sein de notre commission. En tant que membre, vous aurez accès à une mine de connaissances, de ressources et de soutien. Vous aurez également l’opportunité de vous connecter avec d’autres femmes qui sont passées par les mêmes défis et qui peuvent vous offrir des conseils précieux. 👩💼👩🔬📚

Ensemble, nous pouvons briser les barrières qui se dressent devant nous et créer un environnement entrepreneurial plus équitable et inclusif. L’avenir appartient à celles qui osent. Alors, osez avec nous. Rejoignez notre commission et prenez part à cette évolution. 🌍🚀💪🤝💼

Image extraite de la vidéo https://www.agefi.fr/asset-management/actualites/retraites-comment-les-institutionnels-peuvent-ils-anticiper-la-mise-en-application-du-projet-de-loi